L’indice vix, (Chicago Board Options Echange Volatilty Index) attivo dal 1993, è un indice di volatilità, dove per indice si intende la variazione dell’intensità di un fenomeno in una determinata circostanza e per volatilità si intende la variazione percentuale di un prezzo di uno strumento finanziario in un determinato periodo.

Menu di navigazione dell'articolo

- Indice VIX: indicatore in tempo reale

- Indice S&P 500 cos'è?

- Indice vix cos'è e come funziona

- Cosa rappresenta l'indice VIX in un grafico

- Indice di volatilità VIX

- Indice di volatilità del mercato azionario cosa comporta

- Valori dell’indice VIX

- Volatilità storica e volatilità implicita

In base a quanto detto, si può affermare che l'indice di volatilità VIX viene utilizzato per indicare la volatilità implicita dell'indice azionario americano Standard and Poor's 500 (che è probabilmente l'indice più importante al mondo) e consente di prevedere la variabilità del mercato azionario nei 30 giorni successivi.

Indice VIX: indicatore in tempo reale

L'indice VIX, o Volatility Index, è un indicatore in tempo reale che misura la volatilità implicita dell'indice S&P 500. In parole semplici, ci dice quanto gli investitori si aspettano che il mercato azionario sia volatile nei prossimi 30 giorni.

Ecco alcuni punti chiave da sapere sull'indice VIX:

- Viene spesso chiamato l'indice della paura: Più alto è il VIX, più gli investitori sono preoccupati per la volatilità del mercato e viceversa.

- Il VIX si calcola utilizzando i prezzi delle opzioni sull'S&P 500: Le opzioni sono contratti che danno all'acquirente il diritto, ma non l'obbligo, di acquistare o vendere un'azione a un prezzo specifico entro una certa data. Il prezzo di un'opzione dipende da diversi fattori, tra cui la volatilità del sottostante.

- Il VIX è un indice in tempo reale: Il suo valore viene aggiornato continuamente durante la giornata di negoziazione.

- Il VIX può essere utilizzato come strumento di investimento: Gli investitori possono utilizzare il VIX per proteggersi dai rischi di ribasso del mercato o per speculare sulla volatilità.

Ecco alcuni esempi di come il VIX può essere utilizzato:

- Un investitore che è preoccupato per un possibile crollo del mercato azionario potrebbe acquistare opzioni put sull'indice VIX. Le opzioni put danno all'investitore il diritto di vendere l'indice S&P 500 a un prezzo specifico entro una certa data. Se il mercato azionario scende, l'investitore può trarre profitto dall'aumento del valore delle opzioni put.

- Un investitore che ritiene che la volatilità del mercato sia sottovalutata potrebbe acquistare futures sull'indice VIX. I futures sono contratti che impegnano l'acquirente ad acquistare un'asset a un prezzo specifico entro una certa data. Se la volatilità del mercato aumenta, l'investitore può trarre profitto dall'aumento del valore dei futures sull'indice VIX.

È importante ricordare che il VIX è uno strumento complesso e non è adatto a tutti gli investitori. Prima di utilizzare il VIX per prendere decisioni di investimento, è importante comprendere i rischi e le potenziali ricompense.

Indice S&P 500 cos'è?

L'indice S&P 500, abbreviazione di Standard & Poor's 500, è l'indice azionario più importante degli Stati Uniti. È come un gigantesco paniere che contiene le azioni di 500 tra le più grandi società statunitensi, misurate in base alla loro capitalizzazione di mercato.

Ecco alcuni punti chiave da sapere sull'indice S&P 500:

- Rappresenta un'ampia fetta del mercato azionario statunitense: Poiché tiene traccia di così tante aziende di grandi dimensioni, l'S&P 500 è visto come un buon indicatore della salute generale del mercato azionario statunitense.

- È ponderato in base alla capitalizzazione di mercato: Ciò significa che le società con un valore di mercato maggiore hanno un peso maggiore nell'indice rispetto alle società più piccole.

- Viene utilizzato come benchmark da molti investitori: Molti fondi e portafogli di investimento cercano di replicare le performance dell'S&P 500.

- È un indice a fluttuazione libera: Considera solo le azioni delle società che sono effettivamente disponibili per la negoziazione da parte del pubblico.

L'S&P 500 non è direttamente un investimento che puoi acquistare, ma ci sono diversi modi per seguirne l'andamento o investire in società che lo compongono:

- Investire in fondi indicizzati S&P 500: Questi fondi cercano di replicare le performance dell'indice detenendo le stesse azioni.

- Acquistare azioni di singole società incluse nell'S&P 500: Puoi ricercare le società che compongono l'indice e decidere di investirne in alcune.

Indice vix cos'è e come funziona

L'indice VIX (Volatility Index), spesso chiamato "indice di volatilità," è un indicatore che misura la volatilità implicita del mercato azionario statunitense, in particolare del mercato azionario S&P 500. L'indice VIX è stato introdotto nel 1993 dal Chicago Board Options Exchange (CBOE) ed è diventato uno dei principali indicatori utilizzati dagli investitori e dai trader per misurare il livello di incertezza e volatilità nei mercati finanziari.

- Calcolo del VIX: L'indice VIX si basa sul prezzo delle opzioni del S&P 500. In particolare, viene calcolato utilizzando le opzioni call e put sul S&P 500 con scadenza a 30 giorni. Il calcolo coinvolge una serie di formule complesse che tengono conto dei prezzi di esercizio delle opzioni, dei prezzi delle opzioni stesse e del tempo rimanente alla scadenza. Il risultato del calcolo è un livello numerico che rappresenta la volatilità implicita attesa del S&P 500 nei prossimi 30 giorni.

- Interpretazione: Il valore numerico dell'indice VIX rappresenta la percezione del mercato riguardo alla volatilità futura. Un valore basso del VIX, generalmente inferiore a 20, indica una bassa volatilità e una maggiore confidenza del mercato. Un valore alto, solitamente superiore a 30 o 40, indica una maggiore incertezza e una maggiore volatilità attesa.

- Utilizzo: Gli investitori e i trader utilizzano l'indice VIX per vari scopi, tra cui:

- Misurare la paura del mercato: Un VIX elevato può indicare che gli investitori sono preoccupati e aspettano un periodo di maggiore volatilità.

- Prepararsi alle correzioni di mercato: Un aumento repentino del VIX può suggerire l'inizio di una correzione o un crollo del mercato.

- Pianificazione del rischio: Gli investitori possono utilizzare il VIX per prendere decisioni sulla gestione del rischio e per determinare l'allocazione degli asset.

- Strumenti finanziari basati sul VIX: Esistono anche strumenti finanziari negoziabili, come Futures e opzioni basati sull'indice VIX, che consentono agli investitori di scommettere direttamente sulla volatilità del mercato.

Tuttavia, è importante notare che il VIX è un indicatore basato sulle aspettative del mercato e può variare in modo significativo nel breve termine. Non è un indicatore che prevede in modo accurato le future direzioni del mercato, ma piuttosto riflette il sentiment del mercato in un dato momento. Gli investitori dovrebbero utilizzare il VIX insieme ad altre analisi e indicatori per prendere decisioni di investimento informate.

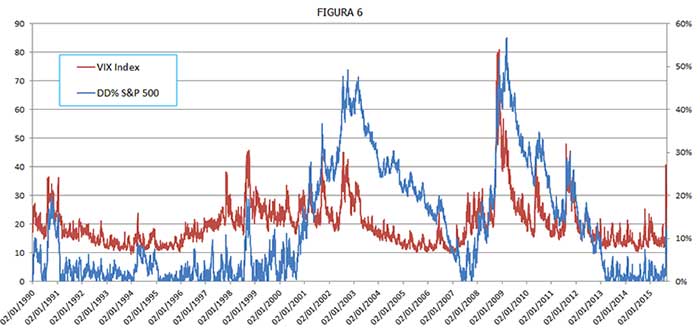

Cosa rappresenta l'indice VIX in un grafico

L'indice VIX rappresenta la volatilità implicita del mercato azionario ed è solitamente rappresentato su un grafico in funzione del tempo. In un grafico, l'asse delle ordinate indica il valore dell'indice VIX, mentre l'asse delle ascisse rappresenta il tempo. Il grafico può mostrare le fluttuazioni dell'indice nel corso del tempo e quindi l'andamento della volatilità del mercato. In generale, valori elevati dell'indice indicano un mercato molto volatile e incerto, mentre valori bassi indicano un mercato meno volatile e più stabile.

Indice di volatilità VIX

Parlando del Standard and Poor's 500, è importante sottolineare che l'indice VIX non rappresenta un indice generale di volatilità, ma si riferisce specificatamente alla volatilità di un mercato su un indice della borsa americana.

Il calcolo dell'indice VIX si basa sull'utilizzo di opzioni binarie, che sono strumenti finanziari derivati che conferiscono al titolare il diritto di acquistare o vendere azioni in borsa ad un prezzo prestabilito in una data futura.

Ritornando al concetto di volatilità implicita, essa rappresenta una stima della probabilità dei prezzi futuri, senza alcuna garanzia di corrispondenza alle aspettative. Tuttavia, è un fattore cruciale poiché una volatilità più elevata aumenta le opportunità di profitto.

Indice di volatilità del mercato azionario cosa comporta

L'indice di volatilità del mercato azionario, come ad esempio l'indice VIX, misura la volatilità implicita del mercato. Una maggiore volatilità implica una maggiore incertezza riguardo ai prezzi futuri delle azioni e quindi una maggiore possibilità di guadagno o perdita per gli investitori. In generale, un aumento dell'indice di volatilità indica un maggiore livello di incertezza e paura tra gli investitori, il che può causare una maggiore vendita di azioni e una diminuzione dei prezzi di mercato.

Tuttavia, è importante sottolineare che la volatilità non è necessariamente un indicatore di perdita, in quanto una maggiore volatilità può offrire anche maggiori opportunità di guadagno per coloro che investono in modo consapevole e strategico. In ogni caso, è importante monitorare con le bande di Bollinger l'indice di volatilità del mercato azionario per comprendere il livello di incertezza e rischio presenti nel mercato.

Valori dell’indice VIX

Solitamente, un valore dell'indice VIX superiore a 40 indica una forte volatilità e un alto rischio di perdite causati dall'incertezza o dalla paura degli investitori. Se invece il valore si trova tra 20 e 40, la situazione è un po' tesa ma non ribassista come nel primo caso. Un valore del VIX uguale o inferiore a 20, invece, indica un mercato meno sotto pressione e con una maggiore fiducia nella sua direzione.

In situazioni di grande incertezza, l'aumento del rischio di un forte calo nei prezzi può portare ad una maggiore richiesta di opzioni put, che rappresentano uno strumento utile per proteggersi dal rischio di un calo del valore bloccando il prezzo di vendita. Questo comporta un aumento della volatilità implicita delle opzioni put e, di conseguenza, un aumento del valore del VIX.

Durante le fasi di crescita del mercato, al contrario, c'è meno paura e di conseguenza meno necessità di proteggersi da eventuali cali dei prezzi. Durante i periodi di incertezza finanziaria in cui gli investitori sono preoccupati, l'indice VIX raggiunge i suoi valori più elevati e per questo motivo viene anche chiamato "indicatore della paura".

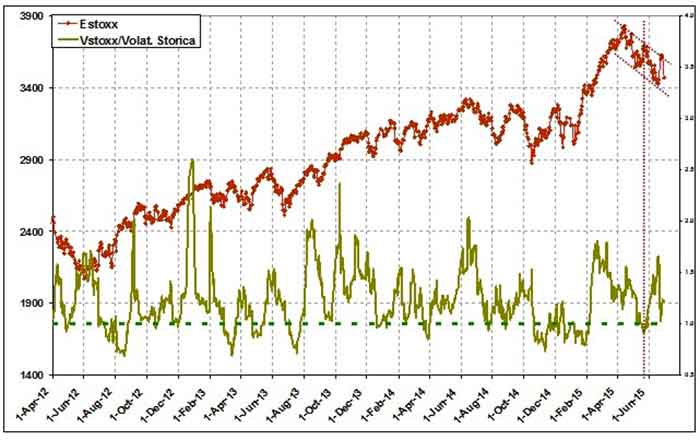

Volatilità storica e volatilità implicita

La volatilità storica e volatilità implicita sono due componenti fondamentali del prezzo delle opzioni: la volatilità storica viene calcolata mediante la Deviazione Standard di una serie di prezzi del passato, la volatilità implicita invece è una stima sulla futura volatilità di un titolo e si può calcolare soltanto nel modo inverso, partendo cioè dal prezzo di mercato delle opzioni binarie sul titolo stesso.

La volatilità storica dei mercati viene calcolata su un periodo limitato di dati e viene poi riparametrata su base annua. Per prima cosa si calcola il rendimento annualizzato a capitalizzazione giornaliera di una seduta rispetto a quella precedente.

ln (chiusura attuale/chiusura precedente)

dove ln = logaritmo naturale, che rappresenta la funzione inversa al calcolo esponenziale in base a e, con e = 2,71828. Il logaritmo naturale permette di tenere conto della capitalizzazione giornaliera dei rendimenti; l’utilizzo, in questa sezione, del termine rendimento è coerente con la letteratura in proposito, ma potrebbe essere benissimo inteso come variazione di prezzo.

Dopo aver calcolato i logaritmi naturali di una serie di prezzi, si dovrà ricavare la Deviazione Standard di questi rendimenti. Determinante sarà la scelta del periodo di osservazione, per esempio, un trimestre, 90 giorni solari, corrispondente a 60 giorni di contrattazione; avremo quindi:

Dev.Std. (ln1….ln60)

Calcolato il valore della Deviazione Standard, per ottenere la volatilità storica sarà sufficiente parametrare il risultato su base annuale con la seguente relazione:

Vol.Storica = Dev.Std. (ln1….ln60) x √252

Il numero 252 corrisponde ai giorni di Borsa aperta in un anno; anche su questo parametro si possono trovare interpretazioni differenti, in genere un numero compreso tra 200 e 260 giorni può essere considerato accettabile.

- Categoria: Strumenti